Ngày 23/9/2022, Công ty cổ phần Báo cáo Đánh giá Việt Nam (Vietnam Report) chính thức công bố Top 10 Công ty uy tín ngành Thực phẩm – Đồ uống năm 2022.

Top 10 Công ty uy tín ngành Thực phẩm – Đồ uống năm 2022 được xây dựng dựa trên các nguyên tắc khoa học và khách quan. Các công ty được đánh giá, xếp hạng dựa trên 3 tiêu chí chính: (1) Năng lực tài chính thể hiện trên báo cáo tài chính năm gần nhất (2) Uy tín truyền thông được đánh giá bằng phương pháp Media Coding – mã hóa các bài viết về công ty trên các kênh truyền thông có ảnh hưởng; (3) Khảo sát đối tượng nghiên cứu và các bên liên quan: người tiêu dùng, chuyên gia… được thực hiện trong tháng 8/2022.

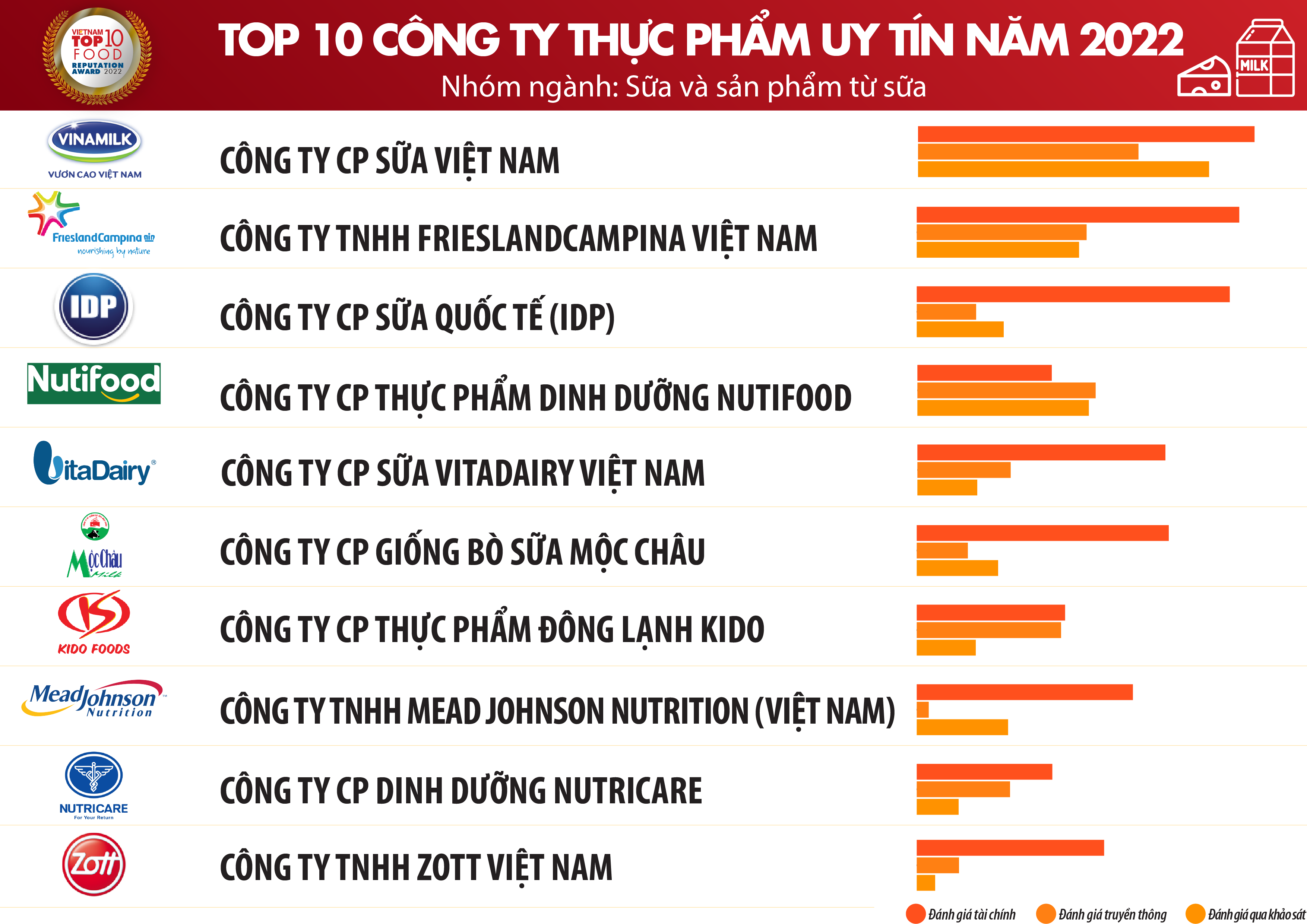

Danh sách 1: Top 10 Công ty thực phẩm uy tín năm 2022 – nhóm ngành: Sữa và sản phẩm từ sữa

Nguồn: Vietnam Report, Top 10 Công ty uy tín ngành Thực phẩm – Đồ uống năm 2022, tháng 9/2022

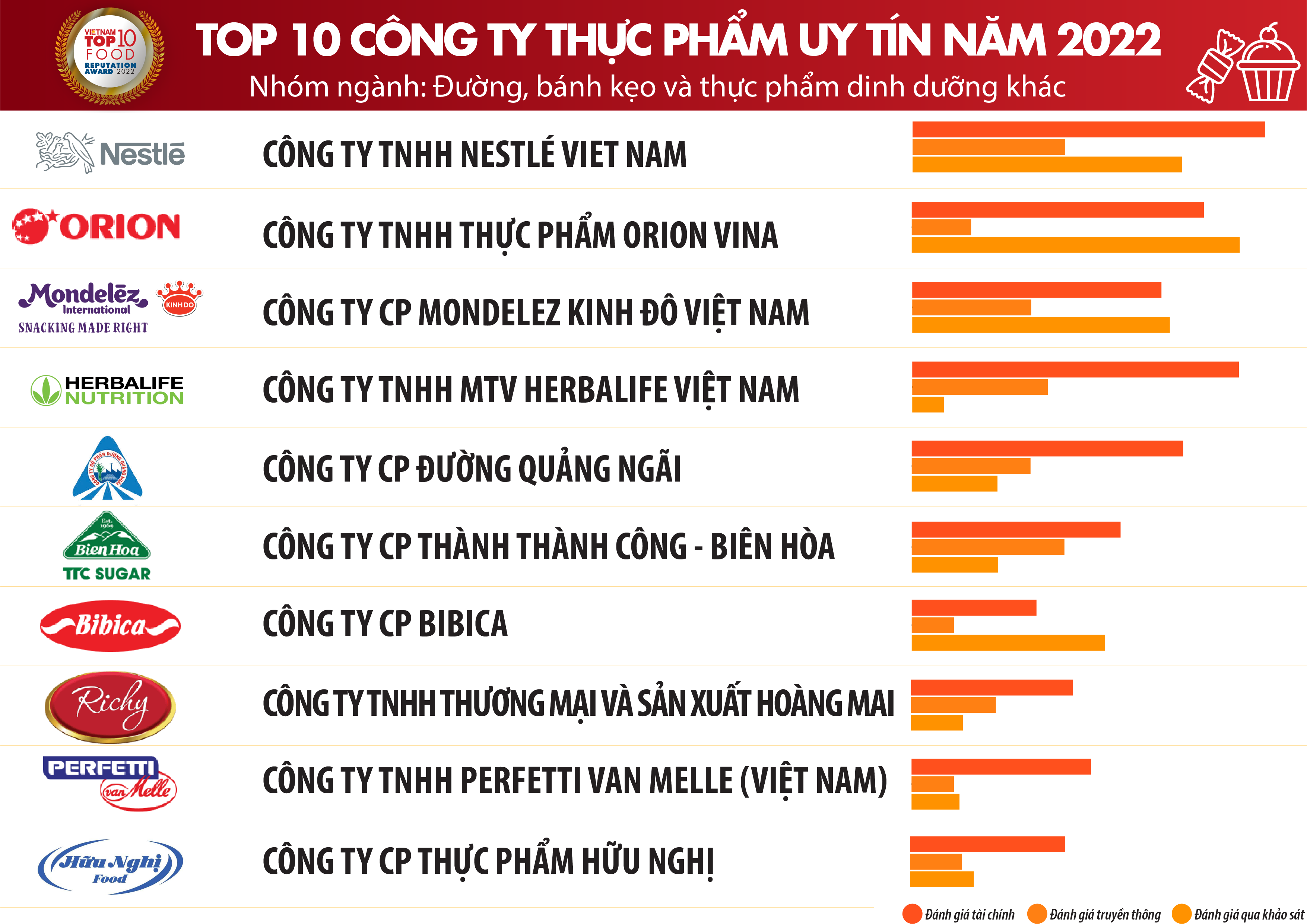

Danh sách 2: Top 10 Công ty thực phẩm uy tín năm 2022 – nhóm ngành: Đường, bánh kẹo và thực phẩm dinh dưỡng khác

Nguồn: Vietnam Report, Top 10 Công ty uy tín ngành Thực phẩm – Đồ uống năm 2022, tháng 9/2022

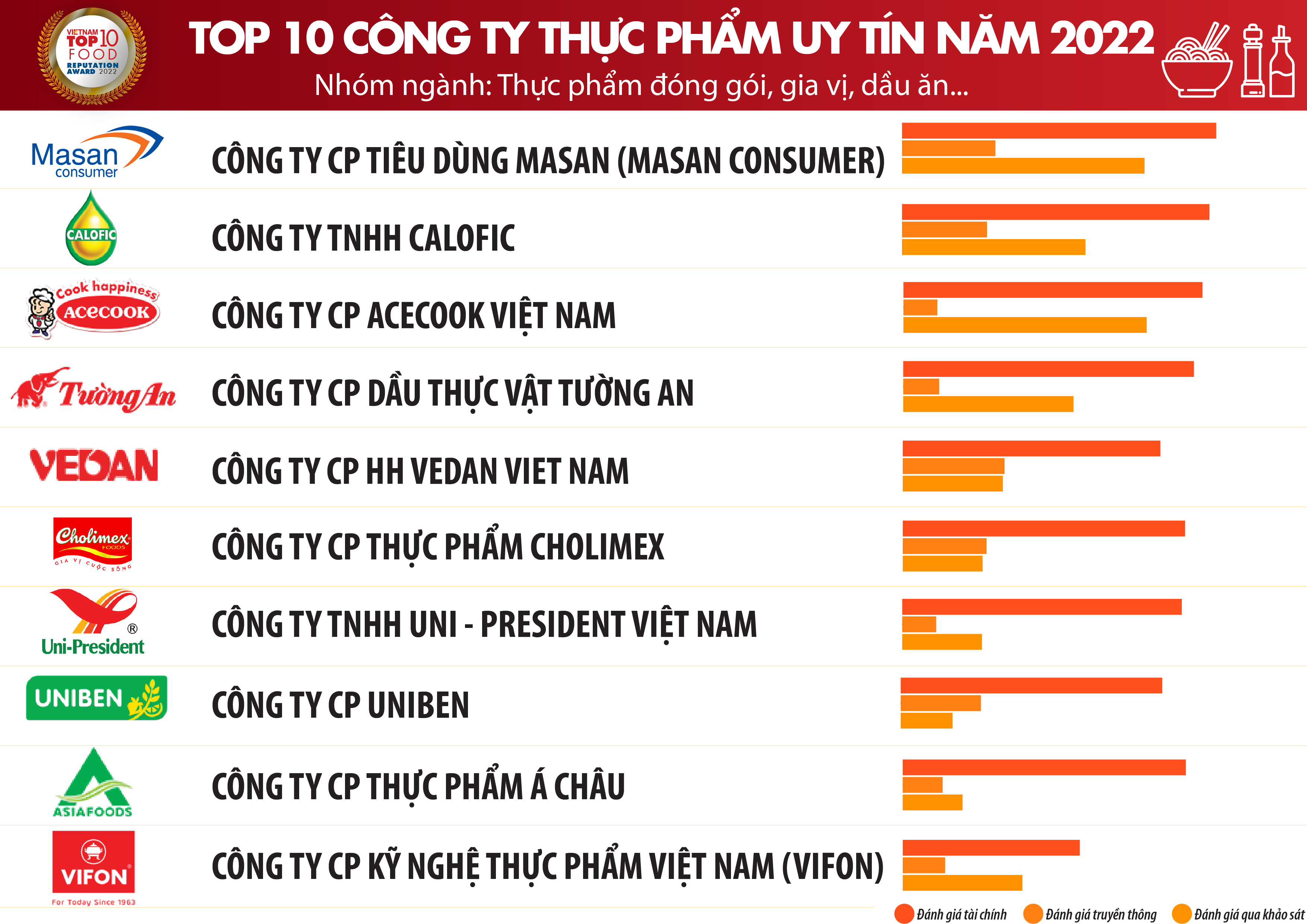

Danh sách 3: Top 10 Công ty thực phẩm uy tín năm 2022 – nhóm ngành: Thực phẩm đóng gói, gia vị, dầu ăn

Nguồn: Vietnam Report, Top 10 Công ty uy tín ngành Thực phẩm – Đồ uống năm 2022, tháng 9/2022

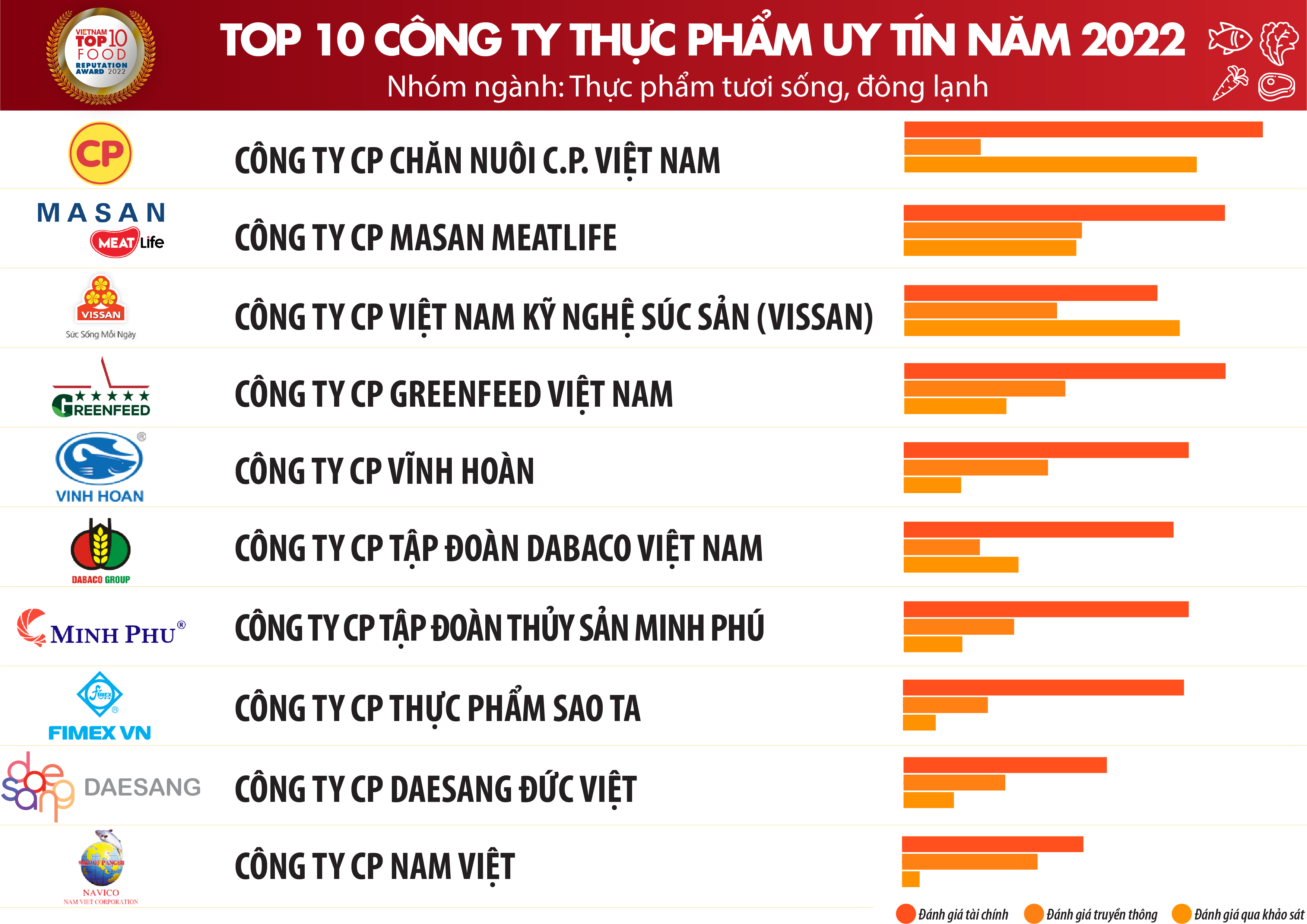

Danh sách 4: Top 10 Công ty thực phẩm uy tín năm 2022 – nhóm ngành: Thực phẩm tươi sống, đông lạnh

Nguồn: Vietnam Report, Top 10 Công ty uy tín ngành Thực phẩm – Đồ uống năm 2022, tháng 9/2022

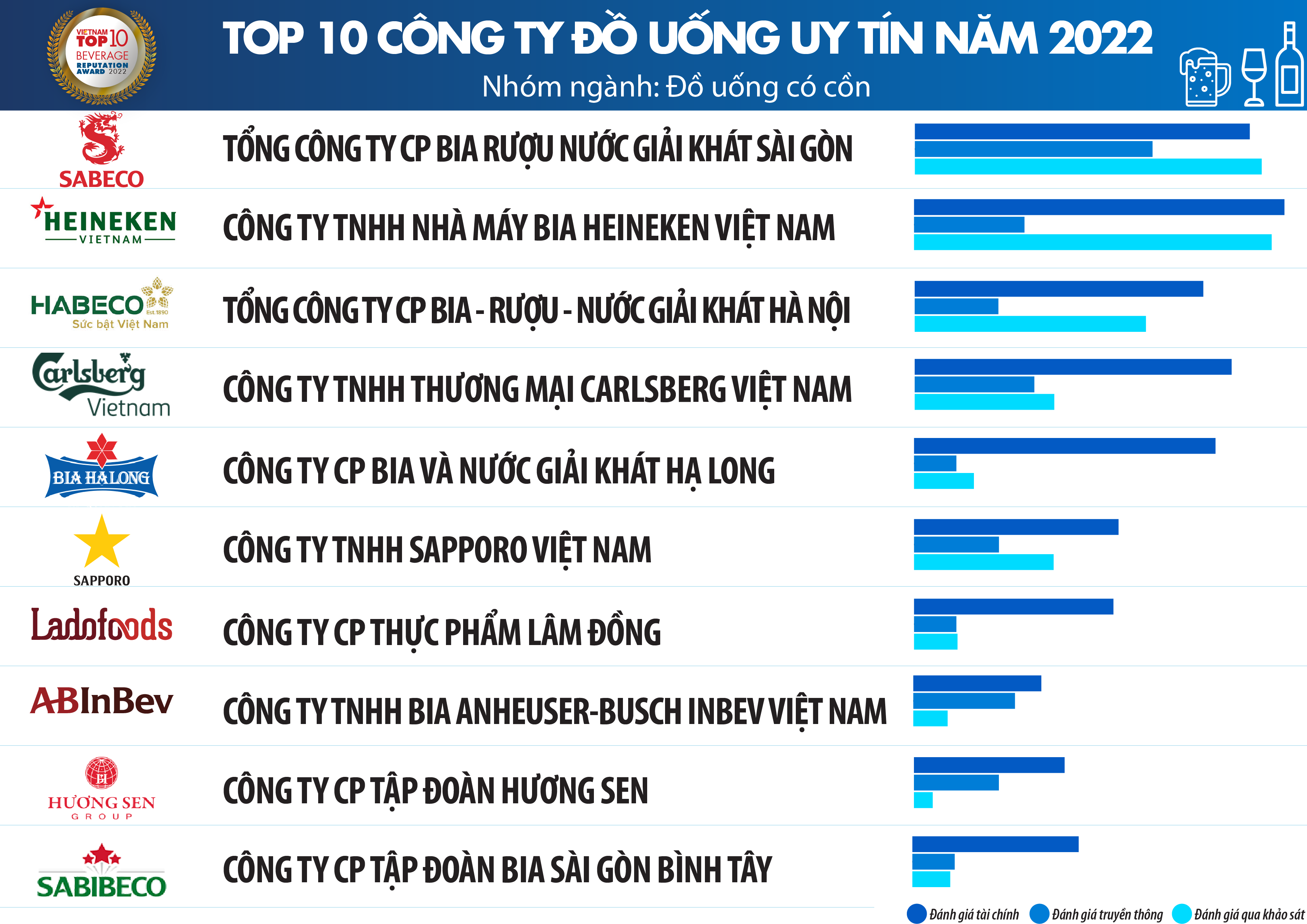

Danh sách 5: Top 10 Công ty đồ uống uy tín năm 2022 – nhóm ngành: Đồ uống có cồn

Nguồn: Vietnam Report, Top 10 Công ty uy tín ngành Thực phẩm – Đồ uống năm 2022, tháng 9/2022

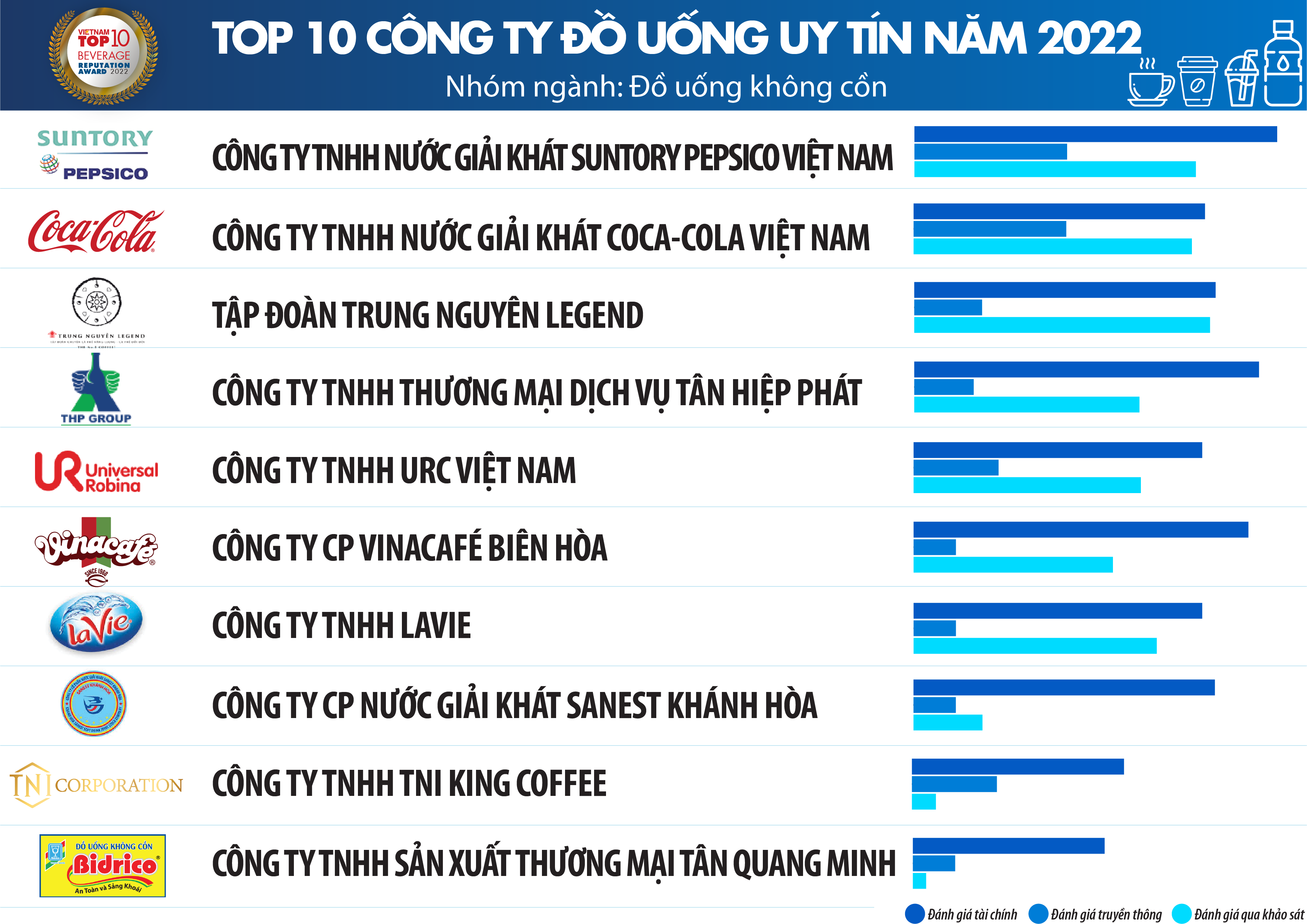

Danh sách 6: Top 10 Công ty đồ uống uy tín năm 2022 – nhóm ngành: Đồ uống không cồn (nước giải khát, trà, cà phê…)

Nguồn: Vietnam Report, Top 10 Công ty uy tín ngành Thực phẩm – Đồ uống năm 2022, tháng 9/2022

Ngành Thực phẩm – Đồ uống Việt Nam năm 2022: Vực dậy sau khó khăn, tăng tốc chuyển mình

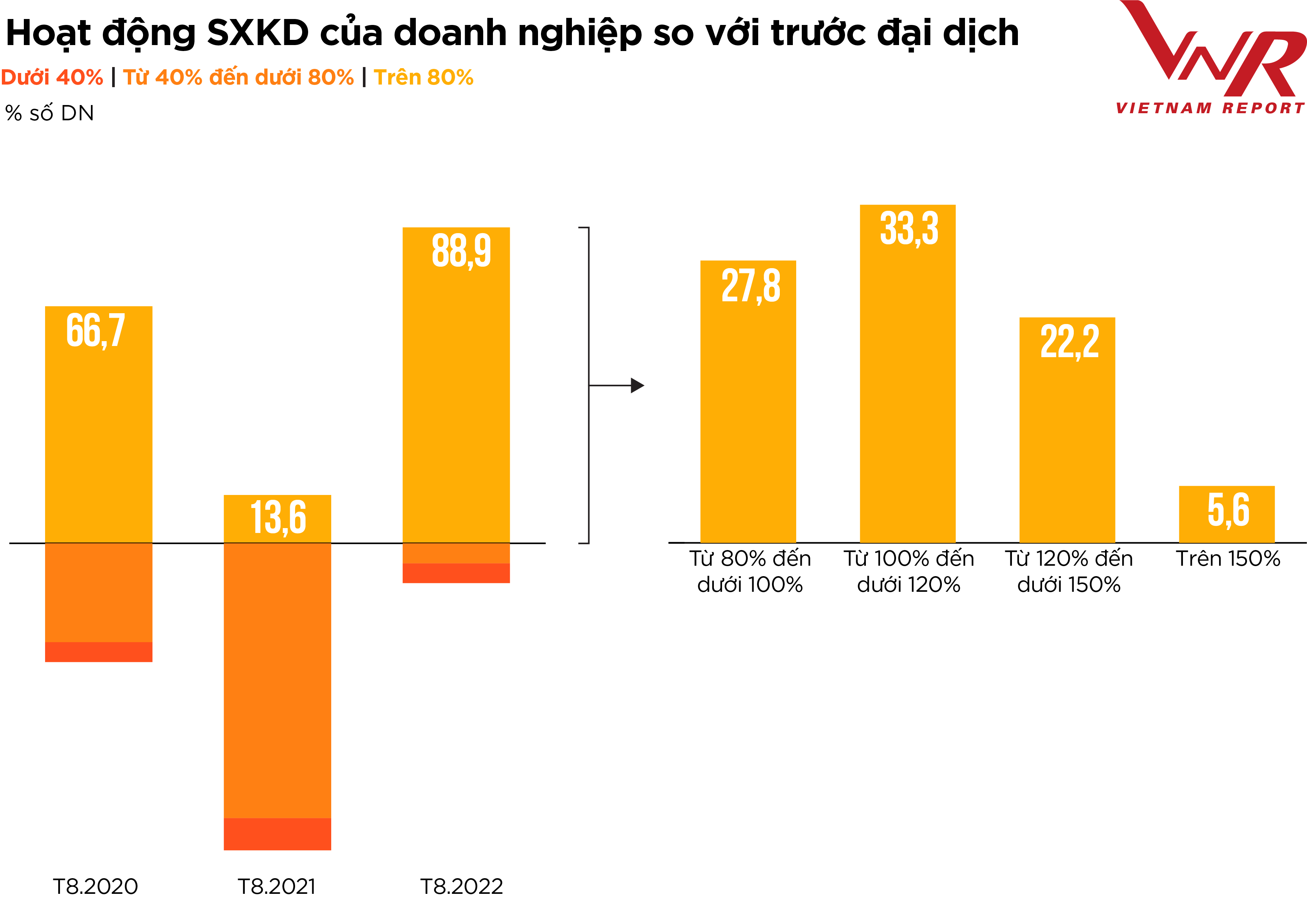

Là quốc gia châu Á duy nhất được Tổ chức tiền tệ quốc tế (IMF) nâng mức dự báo tăng trưởng GDP trong năm 2022, Việt Nam đang là điểm sáng hiếm hoi trên bức tranh kinh tế u ám toàn cầu, vững vàng kiên định và phục hồi mạnh mẽ kể từ đợt suy giảm do làn sóng thứ tư của đại dịch COVID-19 vào thời điểm này năm ngoái. Sự hồi phục diễn ra tại hầu khắp các lĩnh vực kinh tế, trong số đó có ngành Thực phẩm – Đồ uống (F&B). Khảo sát của Vietnam Report thực hiện trong tháng 8/2022 cho thấy gần 90% số doanh nghiệp trong ngành đã đạt năng suất hoạt động trên 80% mức trước đại dịch, thậm chí trên 60% trong số đó đã vượt mức trước đại dịch.

Hình 1: Đánh giá hoạt động SXKD của doanh nghiệp so với trước đại dịch

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành Thực phẩm – Đồ uống, tháng 8/2020, tháng 8/2021 và tháng 8/2022

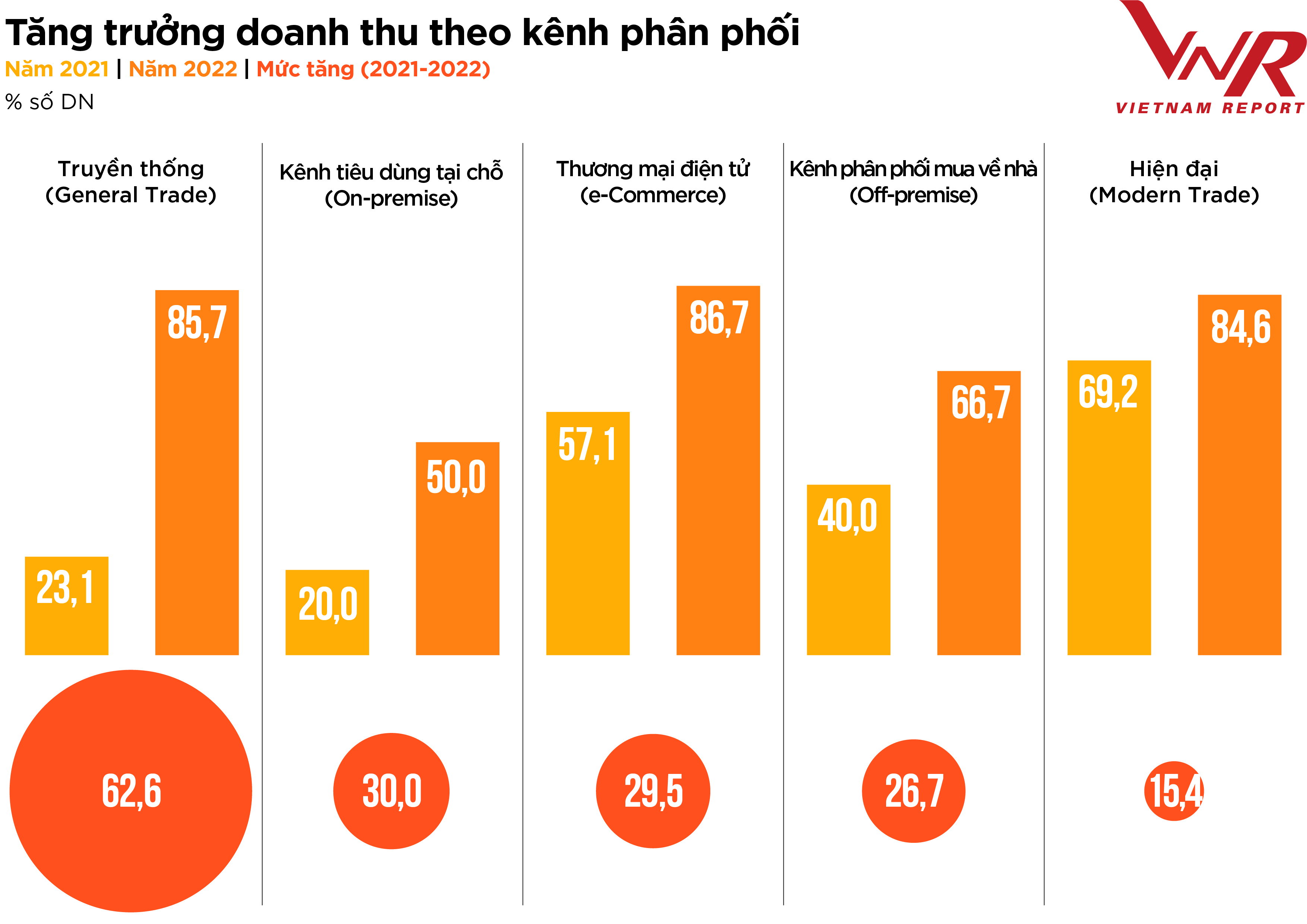

Khảo sát cũng chỉ ra rằng, doanh thu ngành F&B cải thiện tích cực ở tất cả các kênh phân phối, tiêu thụ. Đáng chú ý nhất là sự bứt phá của kênh truyền thống (General Trade – GT) với 85,7% số doanh nghiệp ghi nhận tăng trưởng doanh thu, tăng 62,6% so với cùng kỳ năm trước. Các kênh hiện đại (Modern Trade – MT) như siêu thị, đại siêu thị, cửa hàng tiện lợi hay thương mại điện tử tiếp tục duy trì đà tăng trưởng. Kênh tiêu dùng tại chỗ (On-premise) cũng cho thấy sự phục hồi mạnh mẽ (+30%).

Hình 2: Thay đổi doanh thu của doanh nghiệp thực phẩm – đồ uống theo kênh phân phối

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành Thực phẩm – Đồ uống, tháng 8/2021 và tháng 8/2022

Động lực tăng trưởng của ngành F&B trong giai đoạn vừa qua đến từ 2 nguồn chính. Thứ nhất, sự phục hồi của nhu cầu tiêu dùng nội địa. Thống kê cho thấy, trong 8 tháng đầu năm 2022, tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng ước đạt 3.679,2 nghìn tỷ đồng, tăng 19,3% so với cùng kỳ năm trước. Thêm vào đó, khách quốc tế đến nước ta đạt 1.441 triệu lượt người, gấp 13,7 lần so với cùng kỳ năm trước nhưng vẫn giảm 87,3% so với cùng kỳ năm 2019 – khi chưa xảy ra dịch COVID-19, như vậy dư địa hồi phục và tăng trưởng của khách quốc tế còn rất nhiều. Cùng với đó là sự trở lại của người lao động và sinh viên tại các thành phố trong nền kinh tế bình thường tiếp theo, khuyến khích nhu cầu tiêu dùng các mặt hàng tiêu dùng nhanh (FMCG), trong đó có thực phẩm – đồ uống. Những yếu tố này sẽ thúc đẩy sự phục hồi của kênh tại chỗ và kênh truyền thống. Thứ hai, xu hướng dịch chuyển từ các kênh truyền thống sang hiện đại được định hình bởi giới trẻ, đặc biệt là thế hệ Y và Z. Khảo sát người tiêu dùng của Vietnam Report chỉ ra rằng, phần lớn giới trẻ tại các thành phố lớn mua sắm thực phẩm – đồ uống thông qua các kênh hiện đại: siêu thị, đại siêu thị (98%), online (67%) và cửa hàng tiện lợi (41%).

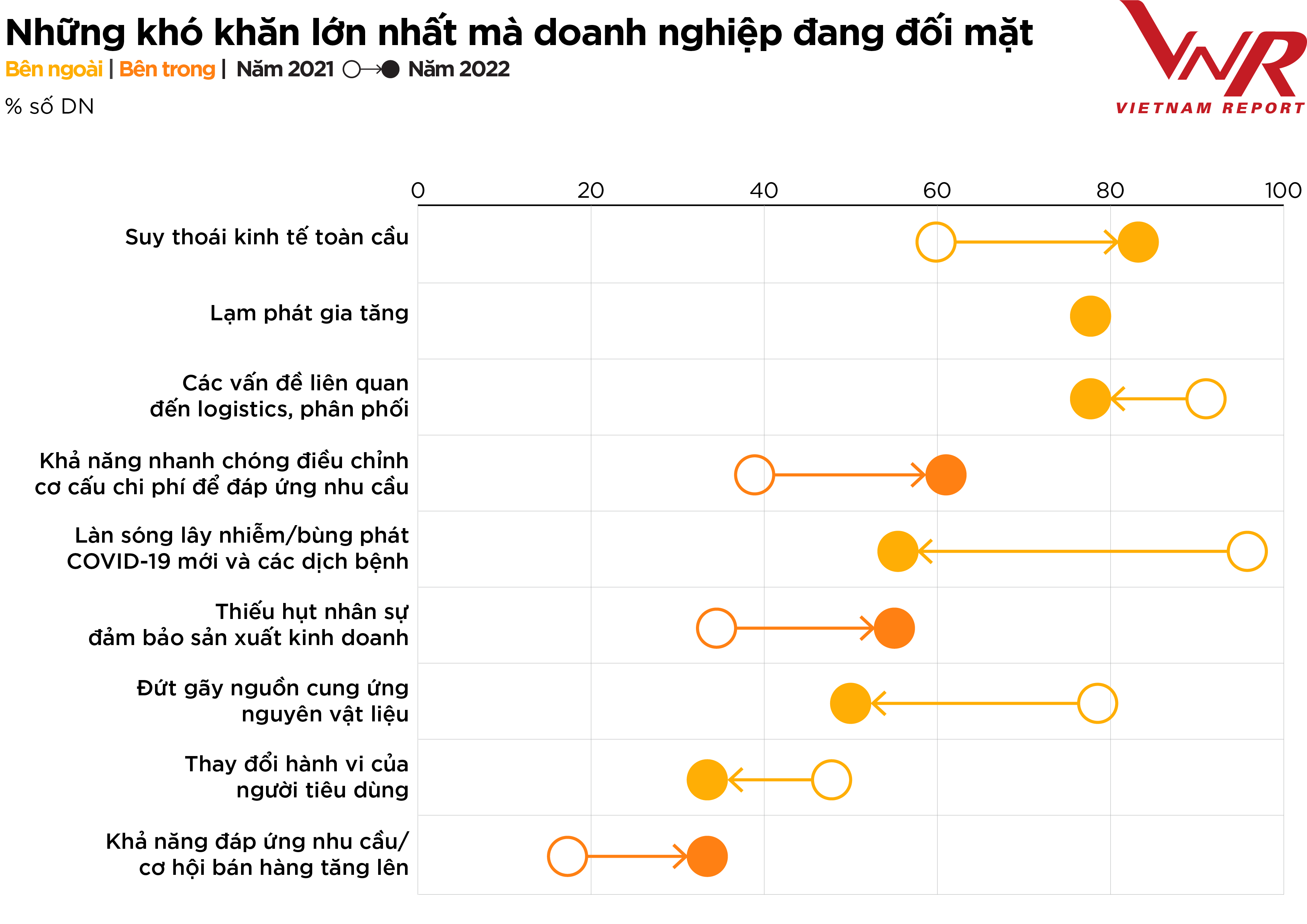

Hình 3: Những khó khăn lớn nhất mà doanh nghiệp đang đối mặt

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành Thực phẩm – Đồ uống, tháng 8/2021 và tháng 8/2022

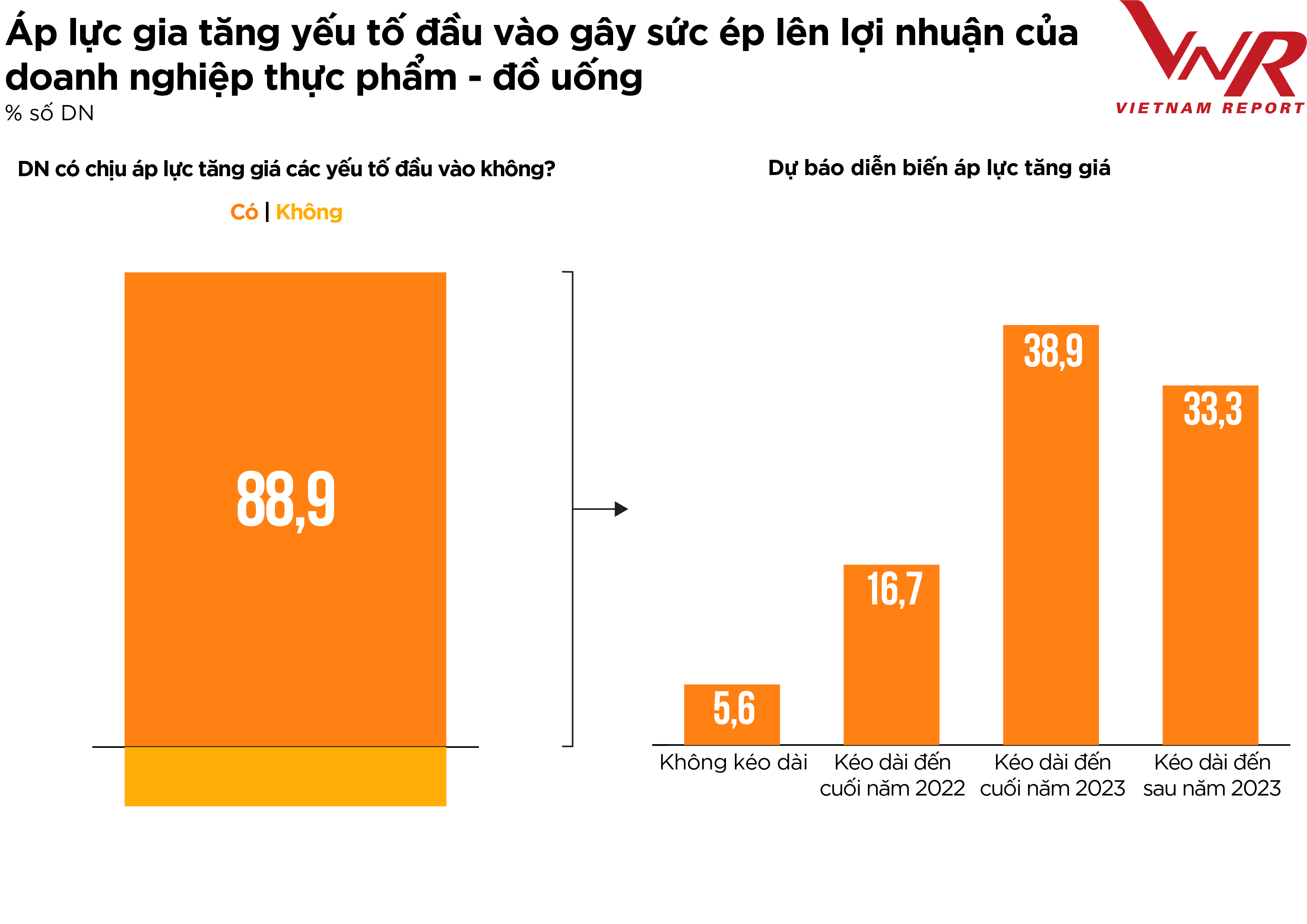

Để đạt được “quả ngọt” như trên, các doanh nghiệp trong ngành đã và đang vững vàng vượt qua hàng loạt thách thức liên tiếp (Hình 3). So với thời điểm này cách đây một năm, khó khăn liên quan đến diễn biến dịch bệnh và logistics đã giảm nhiệt đáng kể, nhường chỗ cho lo ngại liên quan đến suy thoái kinh tế và lạm phát gia tăng. Mặc dù hiện tại, kinh tế vĩ mô Việt Nam vẫn được duy trì ổn định nhưng theo nhận định của phần lớn doanh nghiệp và các chuyên gia, suy thoái kinh tế toàn cầu vẫn tiềm ẩn nhiều rủi ro ảnh hưởng tới hoạt động xuất nhập khẩu của nước ta. Thêm vào đó, sự phục hồi trong nhu cầu tiêu dùng thời gian qua chủ yếu do giá cả trung bình tăng lên. Chỉ số giá tiêu dùng (CPI) tháng 8/2022 tăng 3,6% so với tháng 12/2021 và tăng 2,89% so với cùng kỳ năm trước. Mức giá trung bình tăng khiến cho không chỉ doanh thu mà cả chi phí cũng tăng lên, gây sức ép lên lợi nhuận của 88,9% số doanh nghiệp. Theo nhận định của phần lớn chuyên gia và doanh nghiệp trong ngành, tuy Bộ Công thương (MoIT) đã cho phép tăng giá bán các sản phẩm FMCG (trong đó có sản phẩm thực phẩm – đồ uống), mức tăng khiêm tốn (<+10%) không thể bù đắp hoàn toàn cho sự tăng mạnh của chi phí đầu vào. Do đó, lợi nhuận ròng có thể tăng trưởng thấp hơn so với doanh thu năm 2022. Thực tế, mặc dù có 66,7% số doanh nghiệp ngành F&B trong khảo sát của Vietnam Report đã đạt và vượt mức doanh thu trước đại dịch nhưng chỉ có 44,4% số doanh nghiệp đạt và vượt mức lợi nhuận trước đại dịch. Phần lớn các doanh nghiệp cho rằng, áp lực này còn kéo dài tới cuối năm 2023 (38,9%), thậm chí là sau đó (33,3%). (Hình 4)

Hình 4: Áp lực gia tăng yếu tố đầu vào gây sức ép lên lợi nhuận của doanh nghiệp thực phẩm đồ uống

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành Thực phẩm – Đồ uống, tháng 8/2022

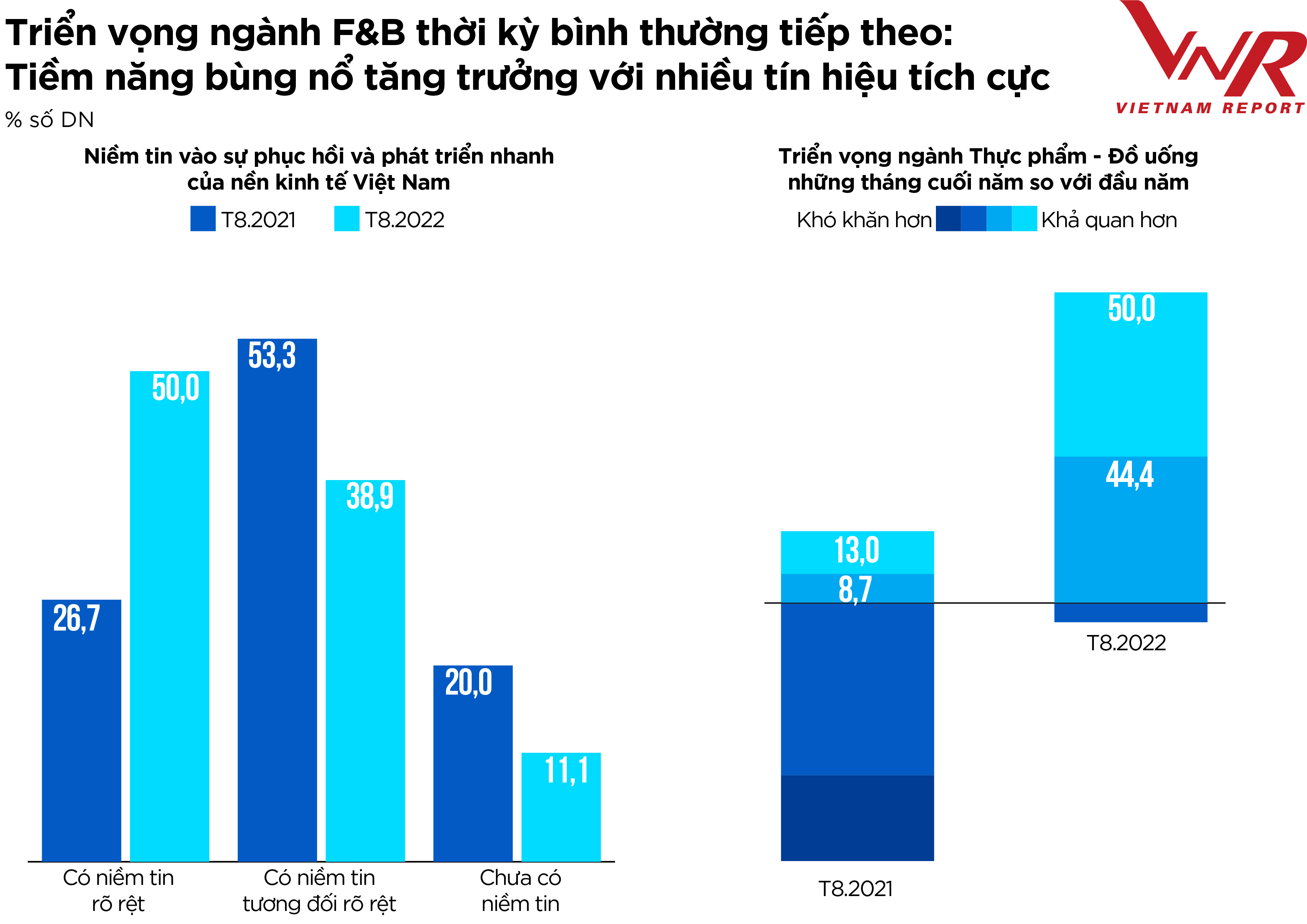

Triển vọng ngành Thực phẩm – Đồ uống trong thời kỳ bình thường tiếp theo: Tiềm năng bùng nổ tăng trưởng với nhiều tín hiệu tích cực

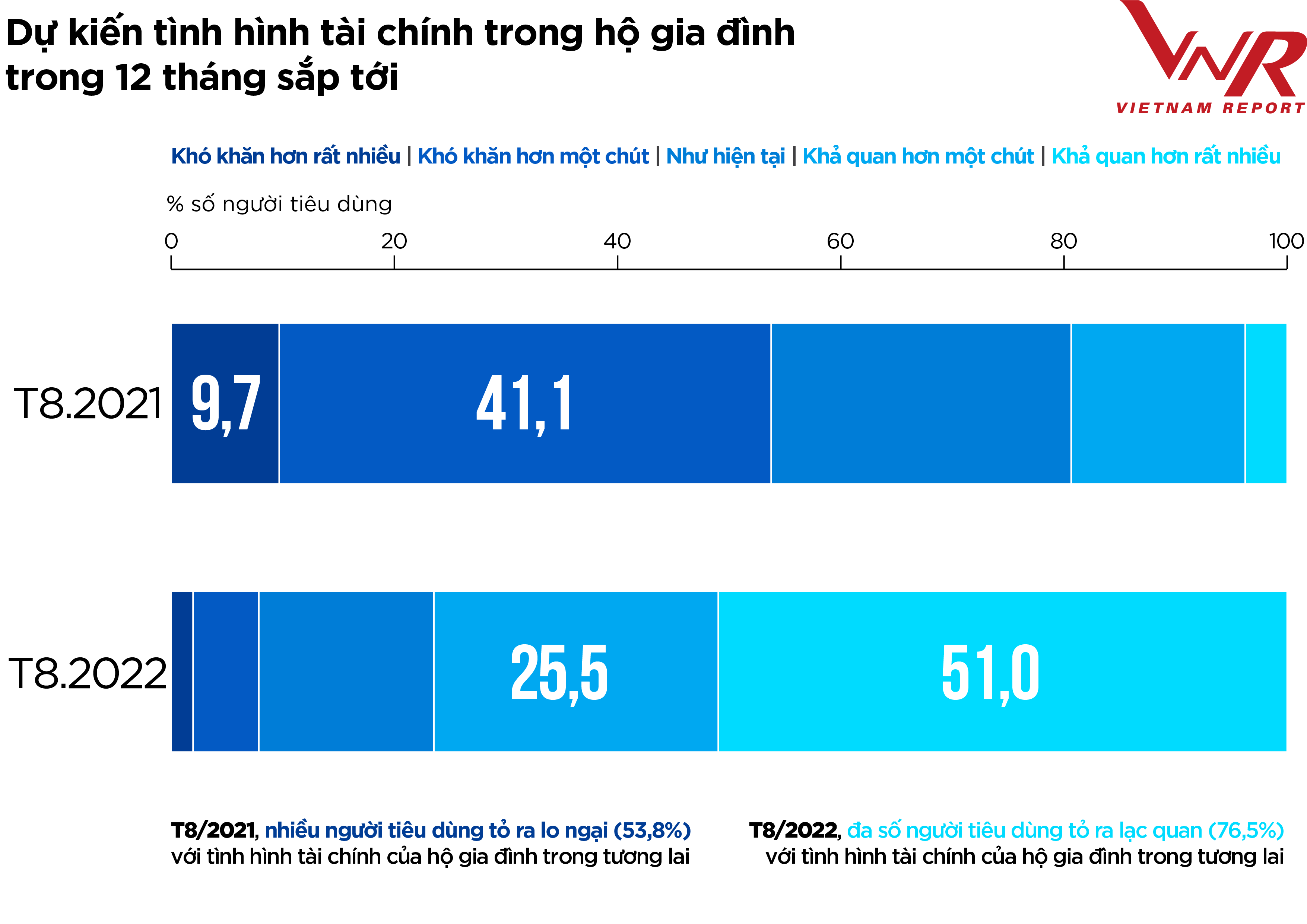

Đánh giá triển vọng ngành trong những tháng cuối năm 2022, phần lớn doanh nghiệp tỏ ra lạc quan so với thời điểm cách đây một năm. 94,4% số doanh nghiệp cho rằng nửa cuối năm tình hình kinh doanh sẽ khả quan hơn, gấp 4,3 lần mức 21,7% của năm trước. Điều này hoàn toàn có cơ sở khi niềm tin của 23,3% số doanh nghiệp vào sự phục hồi và phát triển nhanh chóng của nền kinh tế Việt Nam đã trở nên rõ hệt hơn. Thêm vào đó, có đến 76,5% số người tiêu dùng tham gia khảo sát của Vietnam Report cho rằng tình hình tài chính của hộ gia đình trong 12 tháng sắp tới sẽ tốt hơn so với hiện tại. Theo Business Monitor International, tổng chi tiêu hộ gia đình tại Việt Nam có xu hướng tăng trong giai đoạn 2022 – 2025. Người tiêu dùng trong nước sẽ duy trì sức mua mạnh mẽ đối với mặt hàng thiết yếu bao gồm thực phẩm, đồ uống. Như vậy có thể thấy rằng, từ cả hai phía cung – cầu đều ghi nhận những tín hiệu tích cực cho quá trình tăng tốc, lấy lại đà tăng trưởng trước đại dịch của ngành F&B. Theo đánh giá của Mordor Intelligence Inc. mới đưa ra đầu tháng 8/2022, mức tăng trưởng kép hàng năm (CAGR) của ngành dịch vụ ăn uống có thể lên tới 8,5% trong giai đoạn 2022 – 2027. Điều này càng cho thấy tiềm năng thị trường bùng nổ trong giai đoạn bình thường tiếp theo khi mà trước thời điểm đại dịch, CAGR giai đoạn 2021-2025 được dự báo ở mức 4,98%.

Hình 5: Triển vọng ngành F&B thời kỳ bình thường tiếp theo

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành Thực phẩm – Đồ uống, tháng 8/2021 và tháng 8/2022

Hình 6: Dự kiến tình hình tài chính trong hộ gia đình trong 12 tháng sắp tới

Nguồn: Vietnam Report, Tổng hợp Khảo sát người tiêu dùng Thực phẩm – Đồ uống, tháng 8/2021 và tháng 8/2022

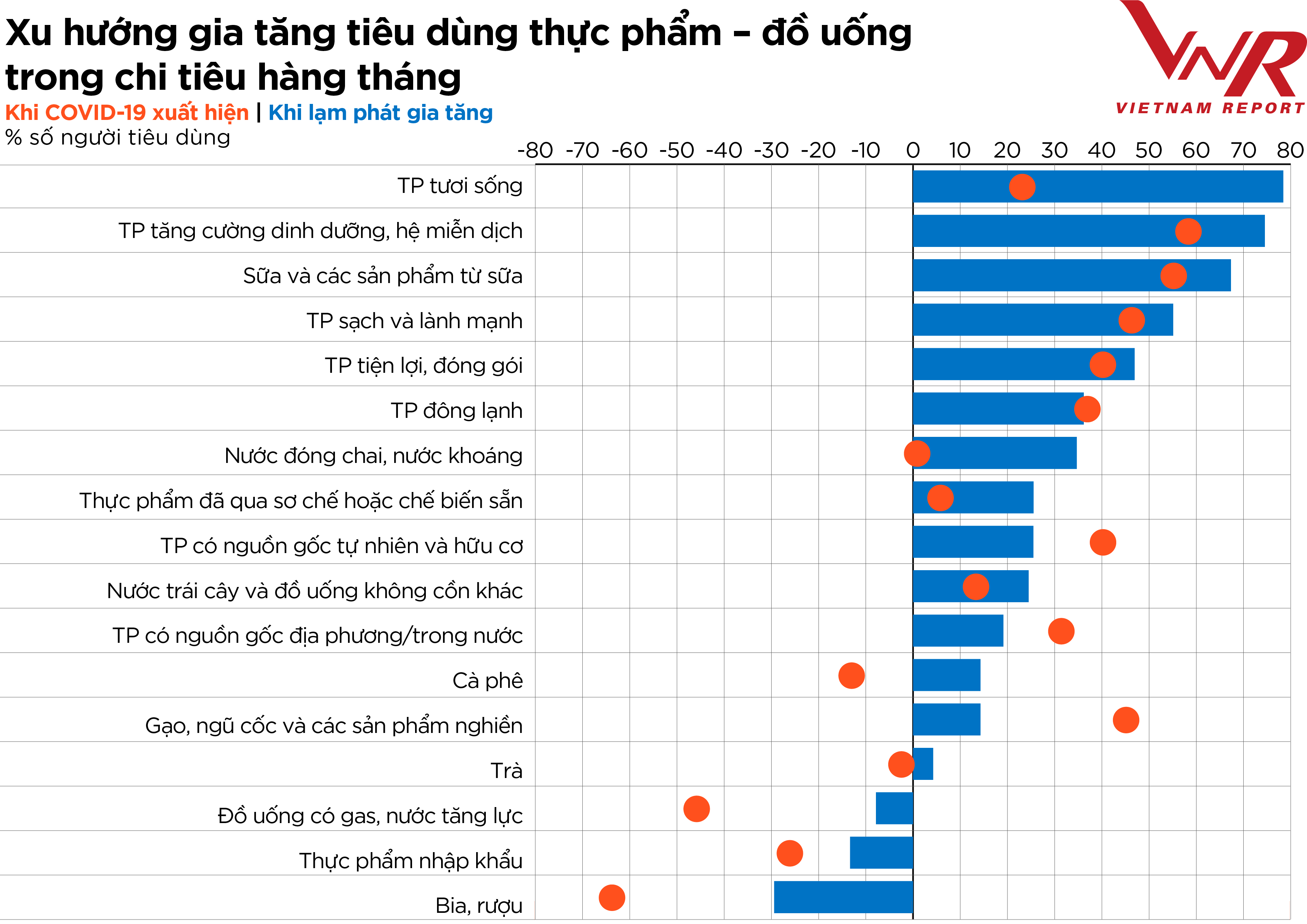

Nếu như quá trình phục hồi tiêu dùng F&B giai đoạn từ đầu năm 2022 đến nay chủ yếu do mặt bằng giá cả tăng lên trong bối cảnh áp lực lạm phát tăng cao cộng hưởng với sự gia tăng giá cả nhập khẩu đầu vào, chi phí vận tải, logistics… thì khi nền kinh tế bước sang thời kỳ bình thường tiếp theo, trong điều kiện các yếu tố vĩ mô được kiểm soát ổn định, những dự báo về sự bùng nổ trong nhu cầu chi tiêu F&B là hoàn toàn có cơ sở. Điều này còn được hỗ trợ bởi những thay đổi lớn trong hành vi tiêu dùng, định hình thị trường F&B từ phía cầu trong thời kỳ bình thường tiếp theo. Khảo sát người tiêu dùng của Vietnam Report cho thấy xu hướng dịch chuyển các ưu tiên trong thói quen tiêu dùng sang các mặt hàng thiết yếu diễn ra trong giai đoạn giãn cách xã hội đang dần hạ nhiệt. Nhu cầu đối với gạo, ngũ cốc dự kiến sẽ giảm đi đáng kể, thay vào đó là sự gia tăng trở lại của nhóm sản phẩm không thiết yếu: trà, cà phê, bia rượu, đồ uống có gas, nước tăng lực… ngay cả khi mặt bằng giá cả hàng hóa tăng cao. (Hình 7)

Hình 7: Xu hướng gia tăng tiêu dùng thực phẩm – đồ uống trong chi tiêu hàng tháng

Nguồn: Vietnam Report, Tổng hợp Khảo sát người tiêu dùng Thực phẩm – Đồ uống, tháng 8/2021 và tháng 8/2022

Mức chi cho các sản phẩm dinh dưỡng, lành mạnh vẫn tiếp tục được duy trì, ngay cả khi buộc phải “thắt lưng buộc bụng” trong giai đoạn COVID-19 hay khi giá cả hàng hóa gia tăng. Trả lời phỏng vấn của Vietnam Report, đại diện một số doanh nghiệp trong ngành cho biết tâm lý người dân về việc nâng cao sức đề kháng, phòng chống bệnh tật đã khiến cho nhu cầu đối với mặt hàng dinh dưỡng nói chung và các sản phẩm hỗ trợ điều trị triệu chứng hậu COVID-19 tăng hẳn lên so với trước. Những nhóm sản phẩm like-to-have nay đã trở thành must-to-have trong bất cứ hộ gia đình nào.

Cùng với sự gia tăng của thu nhập, thị hiếu của người tiêu dùng cũng hướng đến các sản phẩm ở phân khúc cao cấp hơn với chất lượng cao, mang lại giá trị xanh và sự tiện lợi. Đánh giá về mức độ quan tâm của người tiêu dùng đối với các yếu tố của bao bì sản phẩm trên thang điểm 5, khảo sát của Vietnam Report cho thấy, người tiêu dùng dành sự quan tâm rất lớn tới tính tiện dụng (4,4/5), hoặc tính thân thiện với môi trường (4.3/5) bên cạnh những đặc tính cơ bản như đảm bảo vệ sinh an toàn thực phẩm, in rõ thành phần, hạn sử dụng, nguồn gốc xuất xứ… Gần 55% số người tiêu dùng quan tâm đến bao bì thiết kế đẹp, bắt mắt hoặc độc/lạ khi lựa chọn sản phẩm thực phẩm – đồ uống.

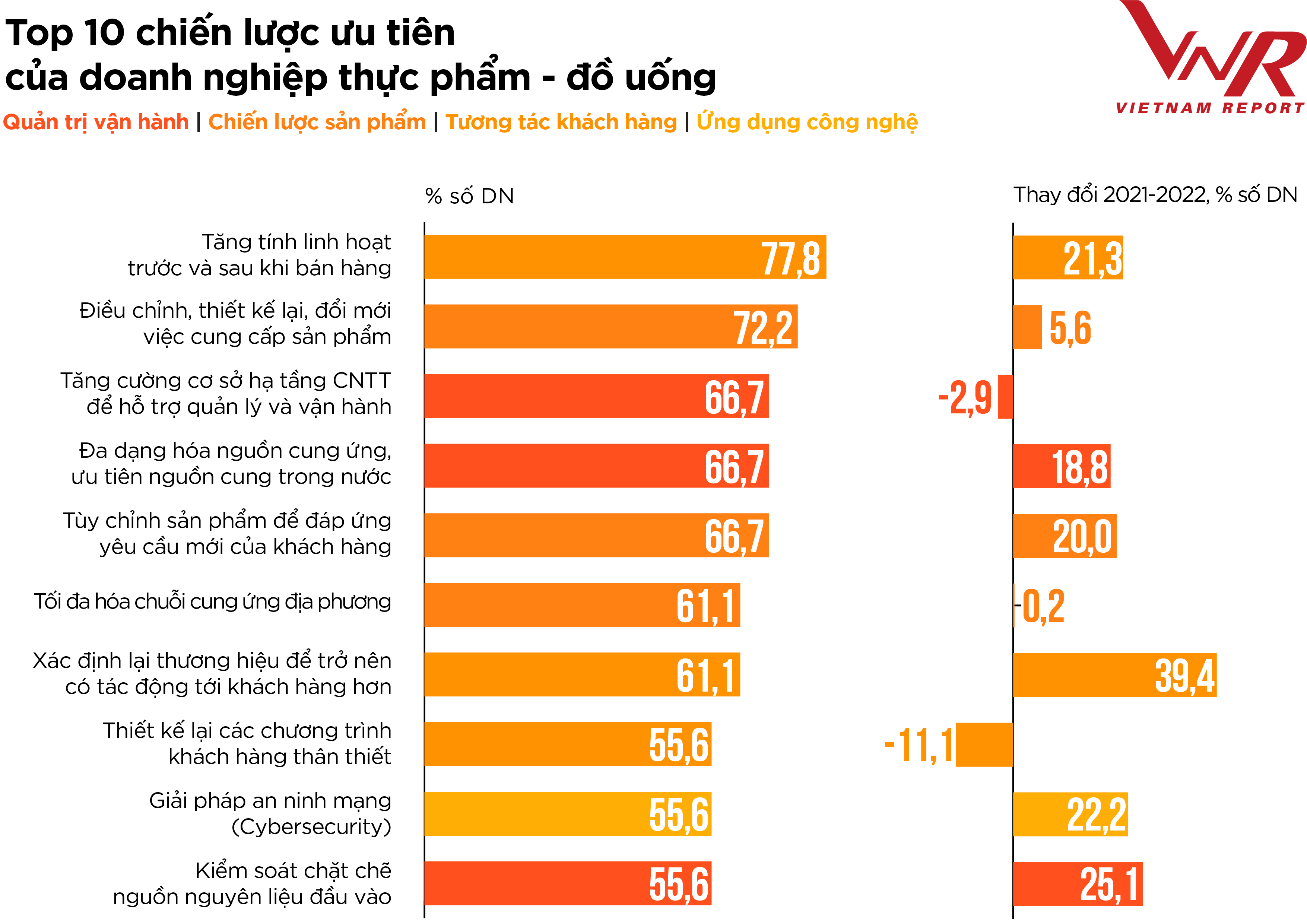

Hình 8: Top 10 chiến lược ưu tiên của doanh nghiệp F&B

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành Thực phẩm – Đồ uống, tháng 8/2021 và tháng 8/2022

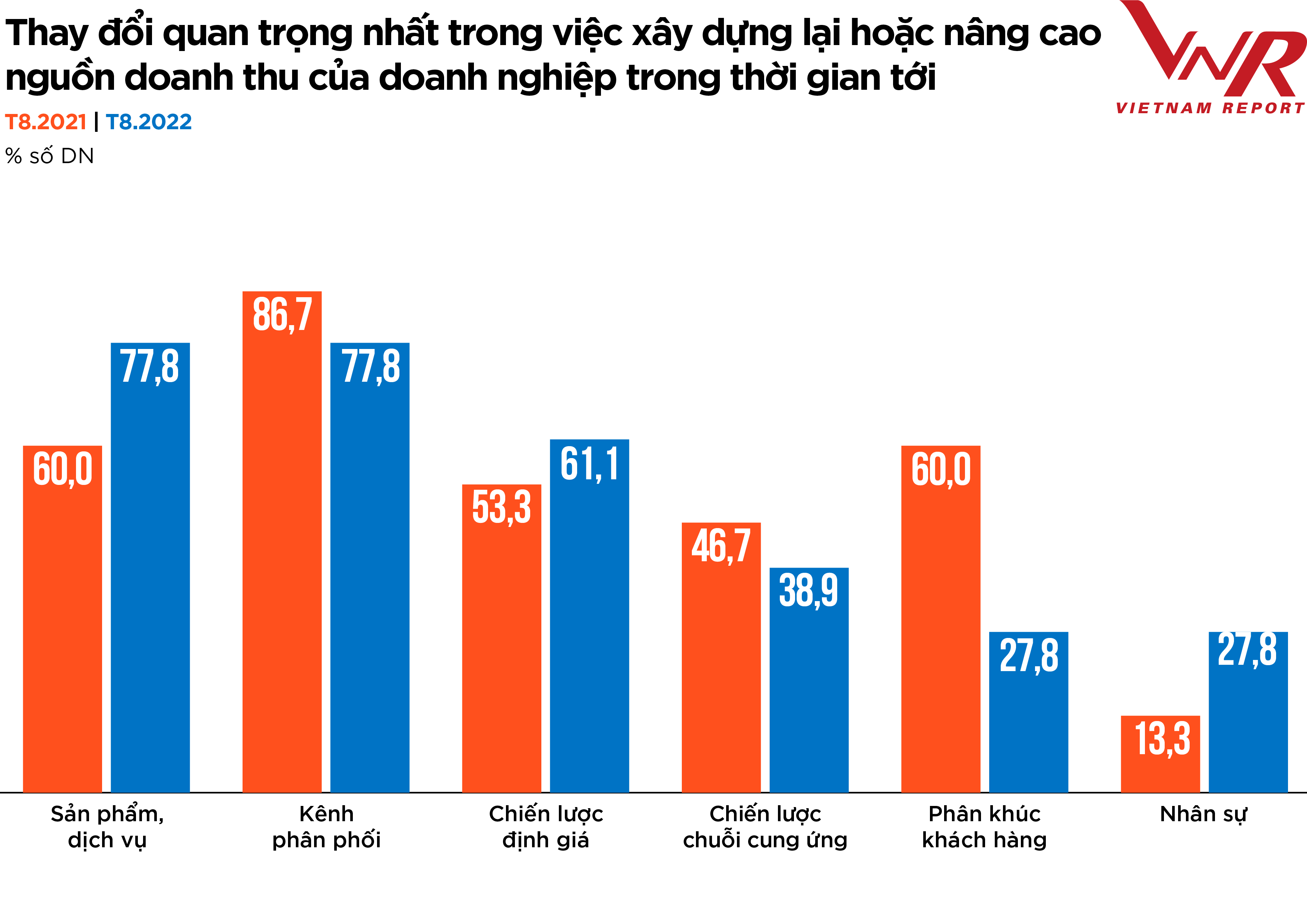

Xét từ phía cung, khảo sát của Vietnam Report cho thấy đặc điểm nổi bất nhất trong top 10 chiến lược ưu tiên của doanh nghiệp F&B chính là tính linh hoạt, tùy chỉnh. Tăng tính linh hoạt trước và sau khi bán hàng trở thành chiến lược ưu tiên số một của 77,8% số doanh nghiệp trong ngành. Từ khóa “tùy chỉnh”, “điều chỉnh”, “xây dựng lại”, “thiết kế lại” xuất hiện trong hầu hết các giải pháp Quản trị, vận hành – Chiến lược sản phẩm – Tương tác khách hàng – Ứng dụng kỹ thuật số cho thấy tư duy của các doanh nghiệp hết sức cởi mở và tiến bộ. Họ tỏ ra khá nhạy bén trong việc đáp ứng xu hướng mới trong phong cách tiêu dùng trong thời kỳ bình thường tiếp theo. Trong đó, quan trọng nhất là những thay đổi liên quan tới Sản phẩm/dịch vụ; Chiến lược định giá và Nhân sự.

Hình 9: Thay đổi quan trọng nhất trong việc xây dựng lại hoặc nâng cao nguồn doanh thu của doanh nghiệp trong thời gian tới

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành Thực phẩm – Đồ uống, tháng 8/2021 và tháng 8/2022

Xây dựng thương hiệu F&B trong bối cảnh bình thường tiếp theo

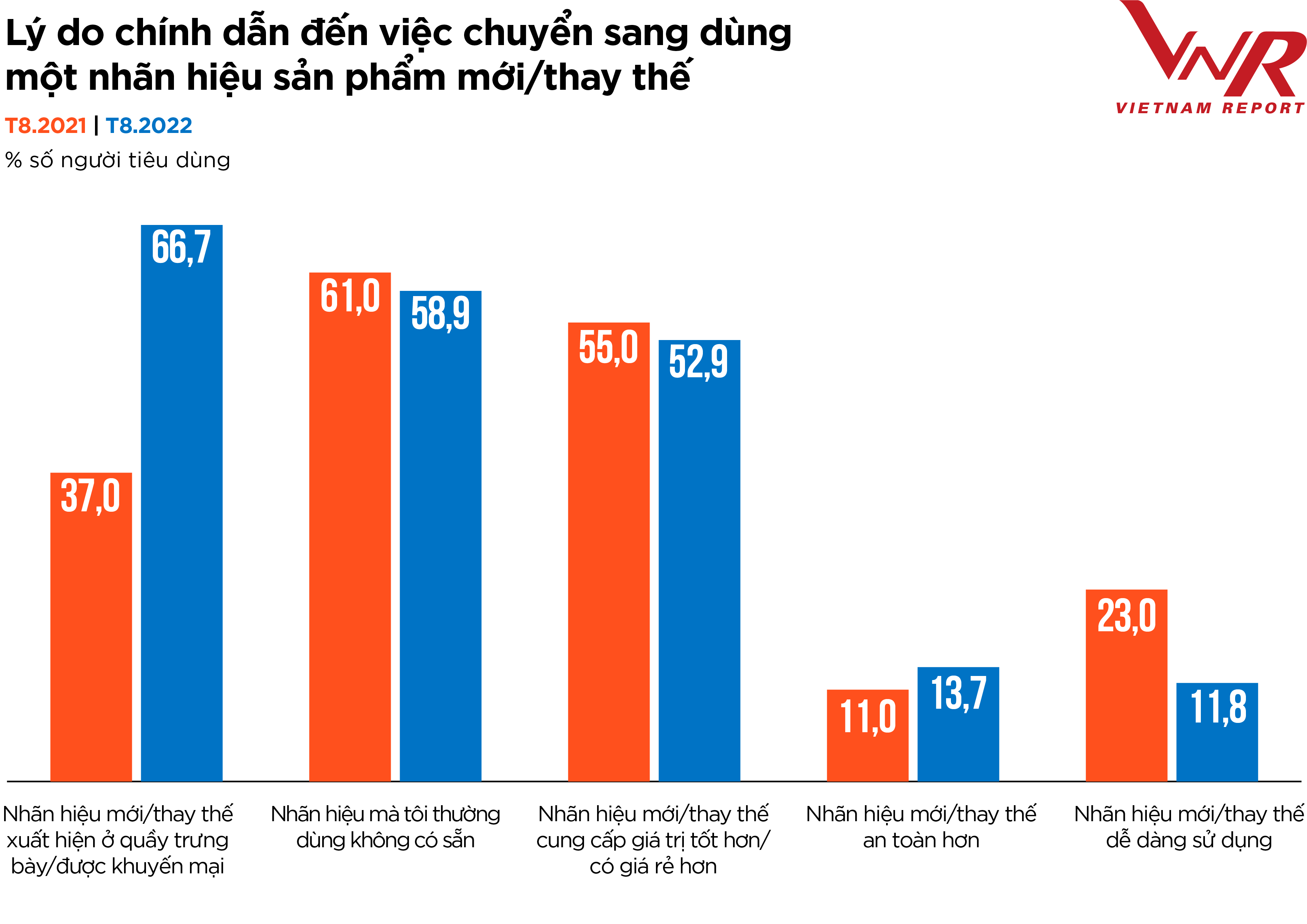

Hình 10: Lý do chính dẫn đến việc chuyển sang dùng một nhãn hiệu/sản phẩm mới thay thế

Nguồn: Vietnam Report, Tổng hợp Khảo sát người tiêu dùng Thực phẩm – Đồ uống, tháng 8/2021 và tháng 8/2022

Khảo sát của Vietnam Report chỉ ra rằng, bối cảnh giãn cách xã hội, từng bước “sống chung an toàn với COVID-19” năm ngoái đã hình thành xu hướng linh hoạt, dễ chấp nhận trong việc lựa chọn nhãn hiệu của người tiêu dùng. Sang năm nay, xu hướng này tiếp tục được duy trì và phát triển nhờ nhu cầu trải nghiệm sản phẩm mới của khách hàng gia tăng đáng kể (+29,7%) (Hình 10). Thêm vào đó, nếu tình trạng giá cả hàng hóa tiếp tục tăng, phần lớn người dân sẽ Mua ít thường xuyên hơn với số lượng thấp hơn của cùng một thương hiệu (74,5%); Chỉ mua khi có phiếu giảm giá (58,8%); hoặc Chuyển sang các nhãn hiệu rẻ hơn (56,9%).

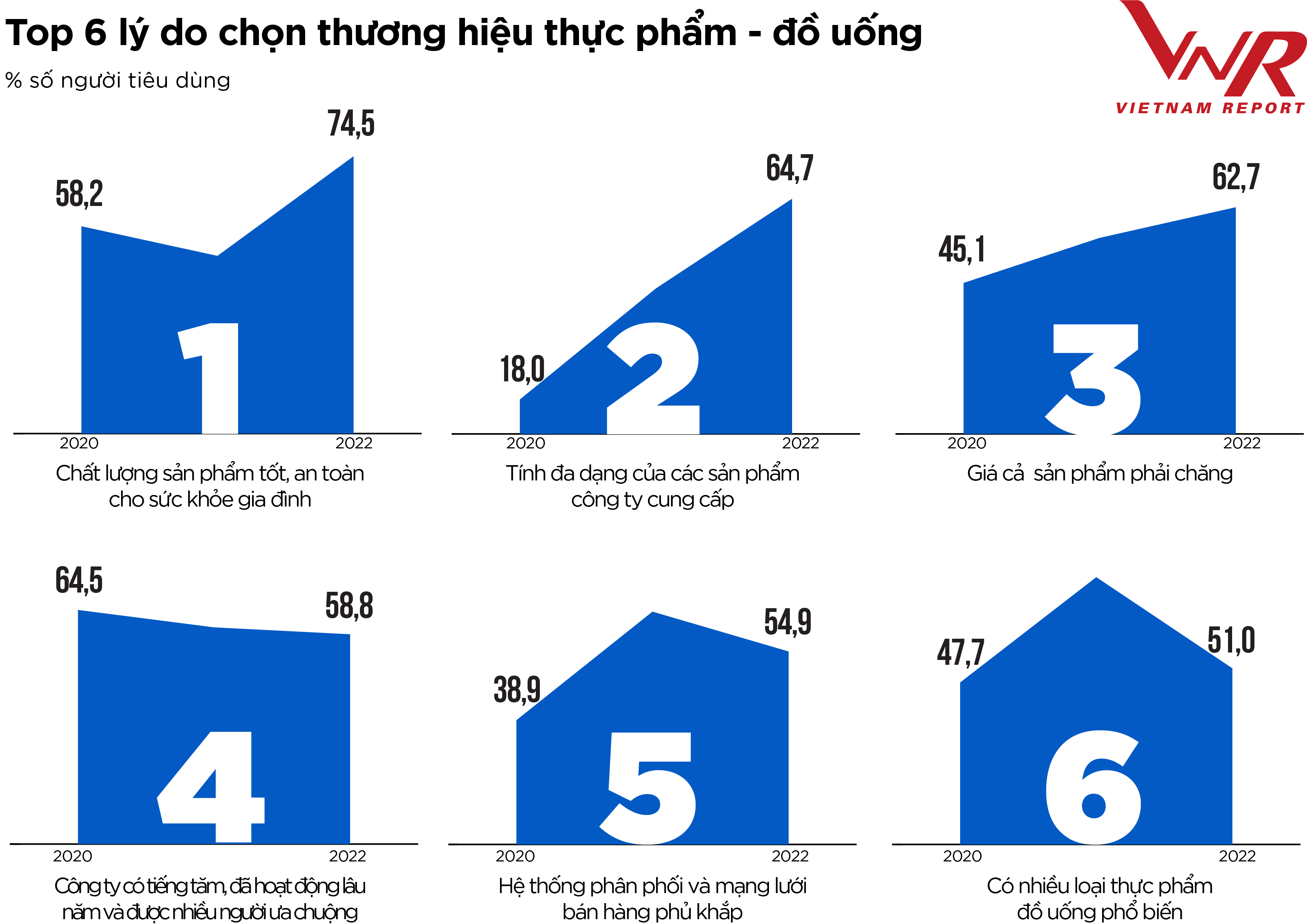

Tuy nhiên, điều này không có nghĩa là thương hiệu nào cũng sẽ dễ dàng được người tiêu dùng và thị trường chấp nhận. Quá trình từ “thử” cho đến “tin” là một hành trình không hề đơn giản. Cụ thể, người tiêu dùng có xu hướng ưu tiên chọn thương hiệu có sản phẩm chất lượng tốt, an toàn cho sức khỏe gia đình; có tính đa dạng và giá cả phải chăng thay vì dựa vào mức độ phổ biến, sẵn có của sản phẩm.

Hình 11: Top 6 lý do chọn thương hiệu thực phẩm – đồ uống

Nguồn: Vietnam Report, Tổng hợp Khảo sát người tiêu dùng Thực phẩm – Đồ uống, tháng 8/2020, tháng 8/2021 và tháng 8/2022

Với mục đích nâng cao trải nghiệm khách hàng, từ đó gia tăng sự trung thành của khách hàng, các doanh nghiệp trong ngành cần gia tăng tương tác với khách hàng, hiểu rõ hơn về những vướng mắc, khó khăn của họ để từ đó thiết kế những chương trình khách hàng thân thiết hợp lý và hiệu quả hơn trong bối cảnh mới.

Theo khảo sát của Vietnam Report, 61,1% số doanh nghiệp F&B ưu tiên tập trung xây dựng lại thương hiệu để có tác động đến người tiêu dùng nhiều hơn, tăng 39,4% so với năm trước (Hình 8). 70,59% số doanh nghiệp cho biết sẽ tăng chi cho xây dựng thương hiệu trong ít nhất 6 tháng tới đây. Câu hỏi đặt ra là: Xây dựng thương hiệu uy tín như thế nào mới đúng? Xây dựng một thương hiệu mạnh cần mất nhiều thời gian. Để có thể giành được sự tín nhiệm và tôn trọng từ khách hàng, doanh nghiệp cần cho thấy rằng cam kết với khách hàng là lẽ sống còn của mình. Để xây dựng được thương hiệu mạnh, doanh nghiệp cần phát triển đồng thời 7 khía cạnh sau: Sản phẩm, Đổi mới, Môi trường làm việc, Trách nhiệm xã hội, Năng lực quản trị, Khả năng lãnh đạo và Kết quả kinh doanh, chứ không phải chỉ 1 hoặc 2 khía cạnh. Đánh giá uy tín của doanh nghiệp F&B cần quan tâm đến tất cả các bên liên quan như người tiêu dùng, đối tác, đối thủ cạnh tranh, nhà đầu tư, nhà phân phối, nhân viên trong chính doanh nghiệp đó… Thời mà doanh nghiệp gây dựng uy tín chỉ dựa vào sản phẩm tốt đã qua rồi, ngày nay, việc định nghĩa doanh nghiệp của bạn là ai quan trọng hơn việc doanh nghiệp bạn bán gì.

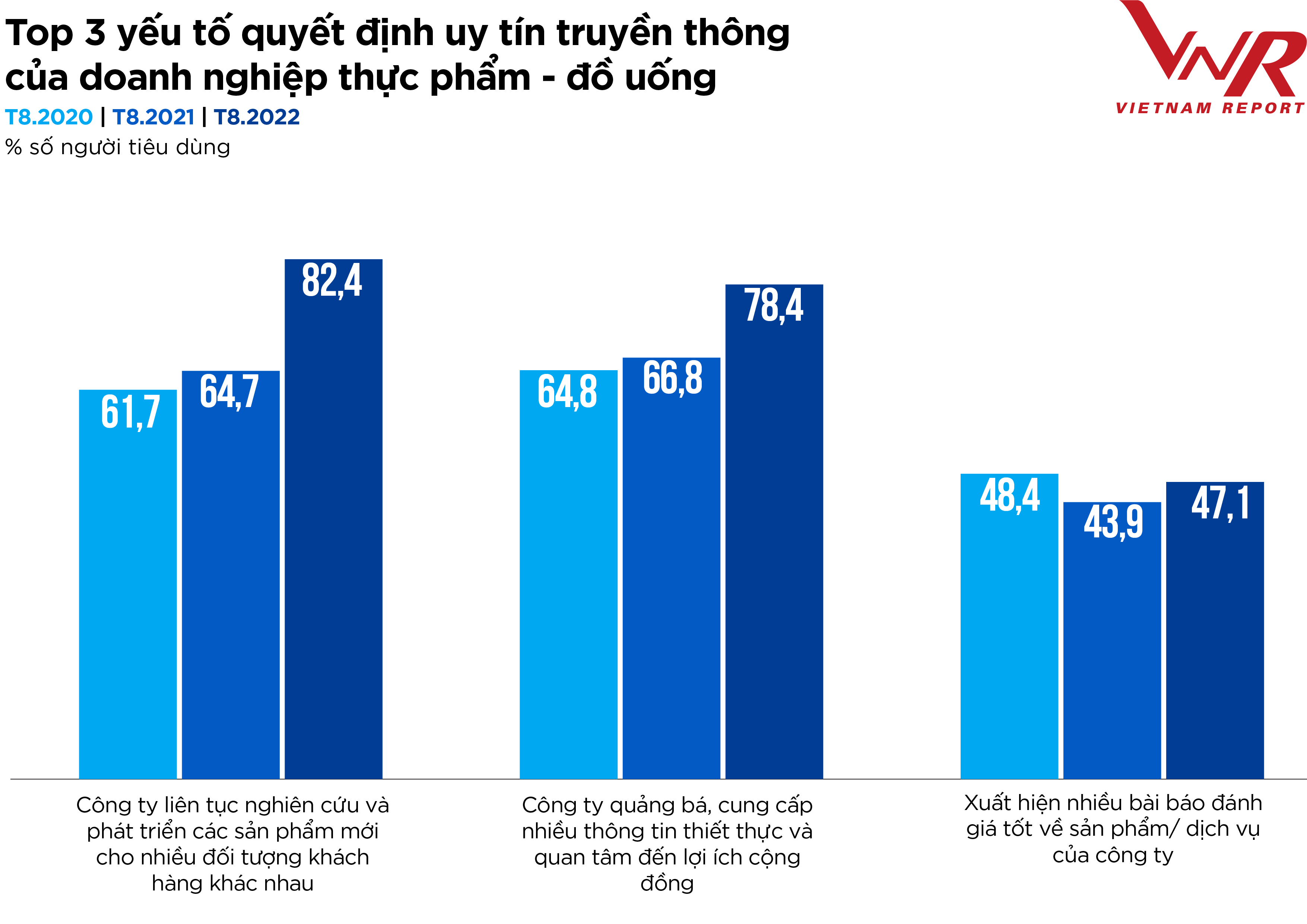

Trên thực tế, truyền thông ngày càng có vai trò quan trọng trong việc kết nối trực tiếp giữa nhà sản xuất và người tiêu dùng, giúp người tiêu dùng nhận diện thương hiệu uy tín tốt hơn khi đưa ra quyết định mua sắm. Khảo sát người tiêu dùng chỉ ra 3 yếu tố hàng đầu quyết định uy tín truyền thông của doanh nghiệp bao gồm: (1) Hoạt động nghiên cứu và phát triển sản phẩm có tính tùy biến, linh hoạt với nhu cầu của khách hàng; (2) Hoạt động trách nghiệm xã hội của doanh nghiệp; và (3) Tần suất xuất hiện và chất lượng thông tin liên quan đến doanh nghiệp trên truyền thông.

Hình 12: Top 3 yếu tố quyết định uy tín trên truyền thông của doanh nghiệp thực phẩm – đồ uống

Nguồn: Vietnam Report, Tổng hợp Khảo sát người tiêu dùng Thực phẩm – Đồ uống, tháng 8/2020, tháng 8/2021 và tháng 8/2022

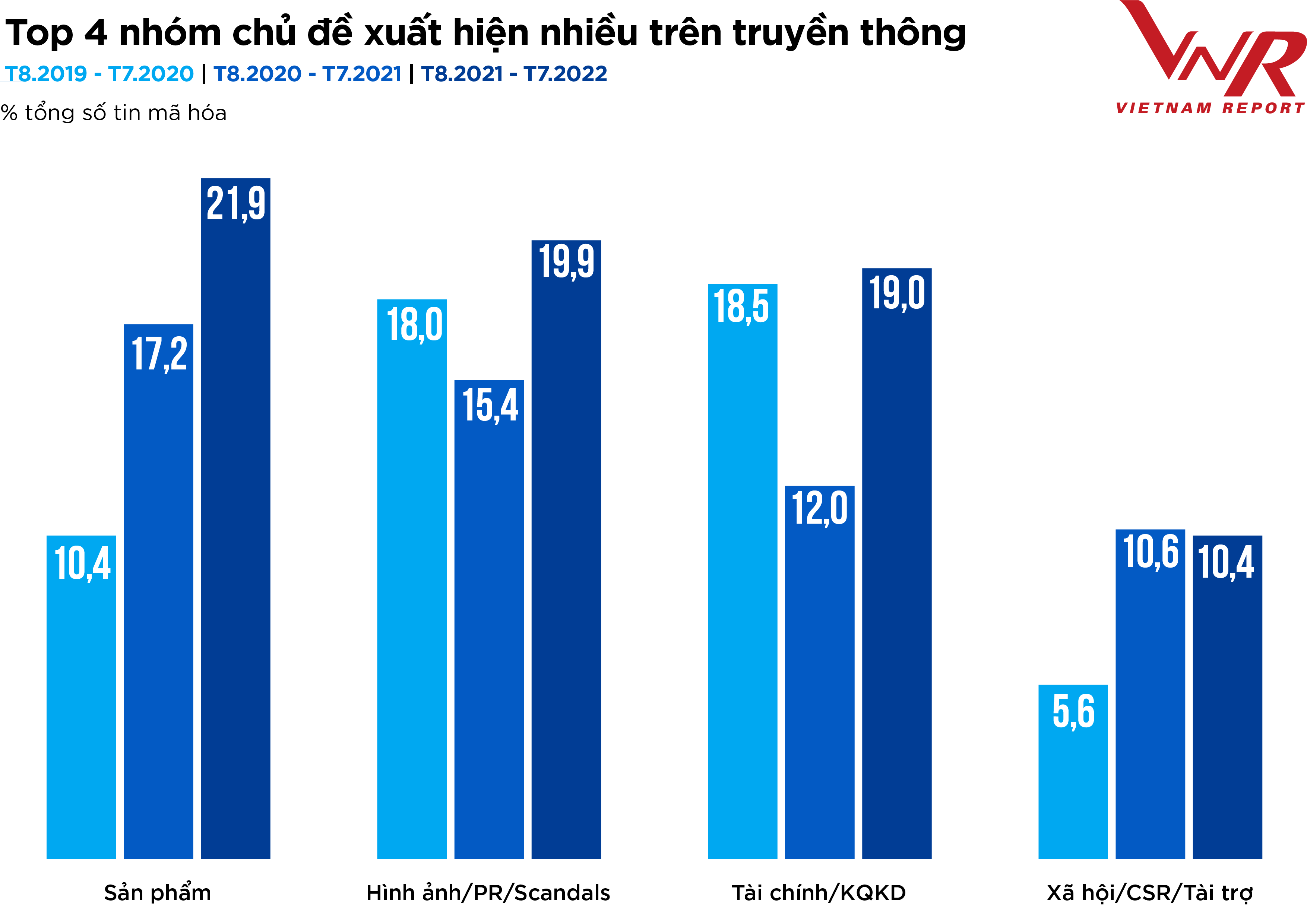

Kết quả phân tích truyền thông cho thấy, doanh nghiệp trong ngành đã đầu tư hình ảnh kỹ lưỡng hơn về cả chất và lượng. Về độ đa dạng thông tin, 4 nhóm chủ đề thường được đề cập đến nhiều nhất bao gồm: Sản phẩm (21,9%); Hình ảnh/PR/Scandals (19,9%); Tài chính/ Kết quả kinh doanh (19,0%); và Xã hội/Trách nhiệm xã hội/Tài trợ (10,4%). Cơ cấu thông tin về các chủ đề khác (trong tổng số 24 nhóm chủ đề bao phủ) không nhiều, đều chiếm tỷ lệ dưới 10%.

Hình 13: Top 4 nhóm chủ đề xuất hiện nhiều trên truyền thông

Nguồn: Vietnam Report, Tổng hợp Dữ liệu Media coding ngành Thực phẩm – Đồ uống tại Việt Nam từ tháng 8/2019 đến tháng 7/2022

Về chất lượng thông tin, doanh nghiệp được đánh giá là “an toàn” khi đạt tỷ lệ chênh lệch thông tin tích cực và tiêu cực so với tổng lượng thông tin được mã hóa ở mức 10%, tuy nhiên ngưỡng “tốt nhất” là trên 20%. Trong ngành Thực phẩm – Đồ uống, hiện có khoảng 48,6% số doanh nghiệp đạt mức 10% này, tăng nhẹ so với cùng kỳ năm trước (47,8%).

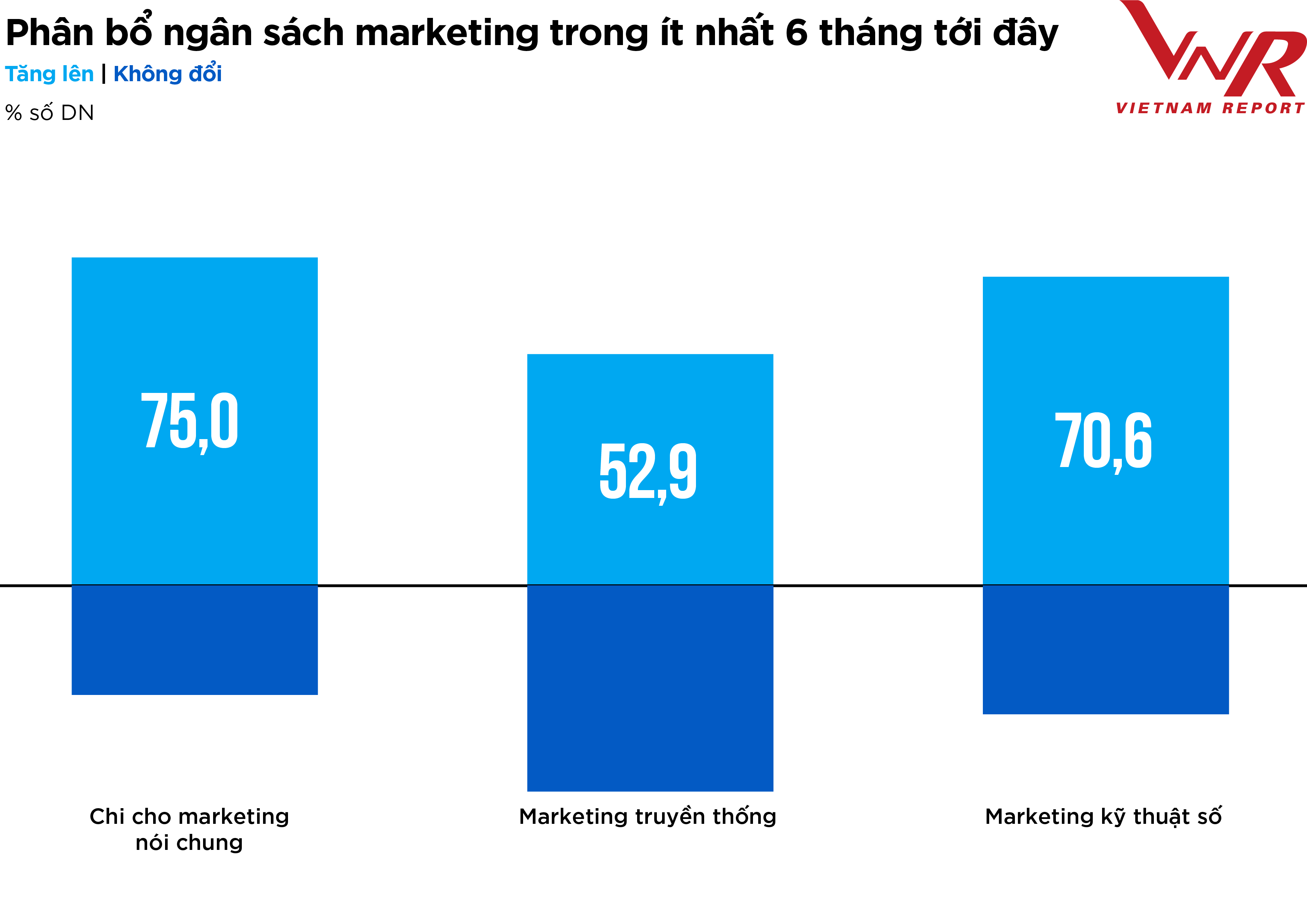

Sự cải thiện đối với tính đa dạng và an toàn thông tin trong kết quả phân tích truyền thông của ngành F&B cho thấy các doanh nghiệp trong ngành đã có nghiên cứu kỹ lưỡng, bám sát Top 3 yếu tố quyết định uy tín doanh nghiệp theo góc nhìn của người tiêu dùng mà Vietnam Report đã đưa ra trong các báo cáo gần đây. Đóng góp không nhỏ vào mức cải thiện này chính là hoạt động marketing hiệu quả. Mặc dù chi cho marekting của các doanh nghiệp F&B chỉ duy trì ở mức dưới 6% tổng doanh thu, nhưng có đến ¾ số doanh nghiệp tham gia khảo sát của Vietnam Report cho biết sẽ tăng chi cho marketing nói chung trong ít nhất 6 tháng tới đây, trong đó tập trung nhiều hơn cho marketing kỹ thuật số. Các hạng mục đầu tư nhằm cải thiện hiệu quả của marketing trực tuyến mà doanh nghiệp hướng đến bao gồm: (1) Tối ưu hóa trang web của doanh nghiệp; (2) Công cụ tìm kiếm và truyền thông kỹ thuật số; (3) Hệ thống hoặc nền tảng công nghệ tiếp thị; (4) Tiếp thị kỹ thuật số trực tiếp; và (5) Cải thiện ứng dụng trên thiết bị di động.

Hình 14: Dự kiến phân bổ ngân sách marketing trong ít nhất 6 tháng tới đây của doanh nghiệp thực phẩm – đồ uống

Nguồn: Vietnam Report, Khảo sát doanh nghiệp ngành Thực phẩm – Đồ uống, tháng 8/2022

Bằng chiến lược kinh doanh linh hoạt kết hợp với hoạt động marketing hiệu quả và nghiên cứu thị trường nhanh nhạy, các doanh nghiệp F&B đang từng bước nâng tầm thương hiệu Việt trên thị trường quốc tế. Hàng Việt Nam đã và đang chiếm tỷ lệ cao từ khâu sản xuất đến phân phối với những thương hiệu mạnh, uy tín đã giúp thị trường giảm thiểu những gánh nặng của việc đứt gãy chuỗi cung ứng toàn cầu do đại dịch.

| Top 10 Công ty uy tín ngành Thực phẩm – Đồ uống là kết quả nghiên cứu độc lập của Vietnam Report được công bố từ năm 2017. Từ năm 2012, Vietnam Report đã sử dụng phương pháp Media Coding (mã hóa dữ liệu báo chí) để tính điểm uy tín của các doanh nghiệp trên truyền thông. Kể từ đó đến nay, nhiều bảng xếp hạng Top 10 thuộc các ngành trọng điểm và có tiềm năng tăng trưởng cao của Việt Nam cũng đã được định kỳ công bố thường niên như: Bất động sản, Xây dựng, Công nghệ thông tin, Ngân hàng, Bảo hiểm, Dược, Du lịch, Doanh nghiệp niêm yết.Phương pháp nghiên cứu phân tích truyền thông để đánh giá uy tín của các công ty dựa trên học thuyết Agenda Setting về sự ảnh hưởng, tác động của truyền thông đại chúng đến cộng đồng và xã hội được 2 giáo sư Maxwell McCombs và Donald L. Shaw chính thức công bố vào năm 1968, được Vietnam Report và các đối tác hiện thực hóa và áp dụng. Theo đó, Vietnam Report đã sử dụng phương pháp Branch Coding (đánh giá hình ảnh của công ty trên truyền thông) để tiến hành phân tích uy tín của các công ty thực phẩm và đồ uống tại Việt Nam.Vietnam Report tiến hành mã hóa (coding) các bài báo viết về ngành thực phẩm – đồ uống được đăng tải trên các đầu báo có ảnh hưởng trong thời gian từ tháng 8/2021 đến tháng 7/2022. Các bài báo được phân tích và đánh giá ở cấp độ câu chuyện (story – level) về 24 khía cạnh hoạt động cụ thể của các công ty từ sản phẩm, kết quả kinh doanh, thị trường… tới các hoạt động và uy tín của lãnh đạo công ty. Các thông tin được lựa chọn mã hóa (coding) dựa trên 2 nguyên tắc cơ bản: Tên công ty xuất hiện ngay trên tiêu đề của bài báo, hoặc tin tức về công ty được đề cập tối thiểu chiếm 5 dòng trong bài báo, đây được gọi là ngưỡng nhận thức – khi thông tin được đánh giá là có giá trị phân tích. Các thông tin được đánh giá ở các cấp độ: 0: Trung lập; 1: Tích cực; 2: Khá tích cực; 3: Không rõ ràng; 4: Khá tiêu cực; 5: Tiêu cực. Tuy nhiên, thống kê lại, nhóm nghiên cứu đưa ra 3 cấp bậc để đánh giá cuối cùng, bao gồm: Trung lập (gồm 0 và 3), tích cực (1 và 2), và tiêu cực (4 và 5).Những nhận định trong thông cáo mang tính tổng quát và tham khảo cho các doanh nghiệp, đối tác; không phải nhận định cá nhân và không phục vụ mục đích hay nhu cầu của bất cứ nhà đầu tư cụ thể nào. Do đó, các bên liên quan nên cân nhắc kỹ tính phù hợp của các thông tin trên trước khi sử dụng để đưa ra quyết định đầu tư và hoàn toàn chịu trách nhiệm trong việc sử dụng các thông tin đó. |

Nguồn: Vietnam Report

Comments